武汉限贷政策2021武汉凭商业秘密贷款的公司中介发的房贷利率转贷靠谱吗

- 品牌

- 2024-11-26 04:11:41

- 6

各位网友好,小编关注的话题,就是关于武汉凭商业秘密贷款的问题,为大家整理了2个问题武汉凭商业秘密贷款的解答内容来自网络整理。

武汉限贷政策2021

武汉限购限贷政策有:对于贷款购买首套普通自住房的家庭,贷款最低首付款比例为30%,贷款利率下限为贷款基准利率的0.7倍,具体由银行业金融机构根据风险情况自主确定,对拥有一套住房并已结清购房贷款的家庭,为改善居住条件再次申请贷款购买普通商品住房,银行业金融机构执行首套房贷款政策。对拥有2套及以上住房并已结清相应购房贷款的家庭,又申请贷款购买住房,银行业金融机构应根据借款人偿付能力、信用状况等因素,审慎把握并具体确定首付款比例和贷款利率水平。

1、武汉市户籍

①首套房:在武汉无房无贷,则在限购区域购房,首付比例不低于30%。

②二套房:在武汉市拥有1套住房(无论贷款结清与否),在限购区域买房,首付比例不低于50%。

③二套房及以上:在武汉市拥有2套及以上住房,则不得在限购区域内购房。

2、非武汉市户籍

①买房条件:提供自购房之日起连续2年(含2年)在武汉市缴纳社会保险或者个人所得税证明。

②首套房:在武汉无房无贷,在限购区域购房,首付比例不低于30%。

③二套房:在武汉市已经拥有1套及以上住房,则不得在限购区域内购房。

中介发的房贷利率转贷靠谱吗

有坑、瞎折腾

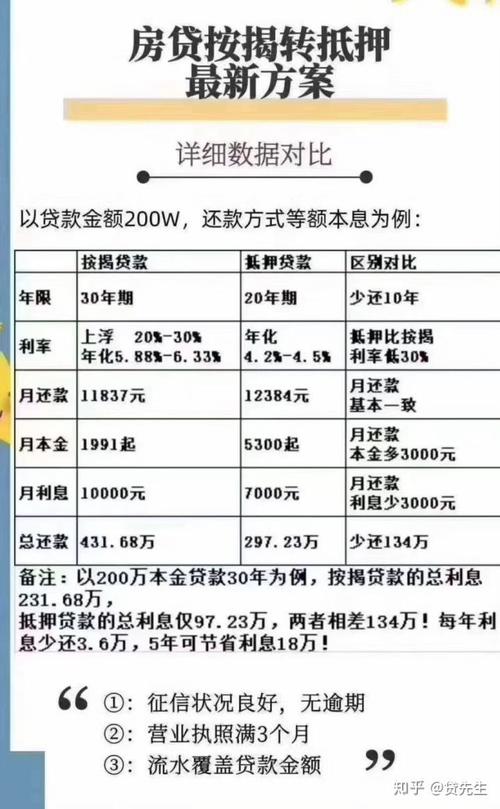

近半年很多中介或朋友在朋友圈发布“优化贷款”,把利率相对较高的房贷还了,换成利率较低的房产抵押经营贷。以我自己对贷款的了解,一般不建议这么做。

1、今年整体实体经济不好,银行大放水,搞了很多利率特低、申请门槛也不高,非常有诱惑力的抵押贷产品;这么便宜的抵押贷,它面向的主体是公司经营者,是为了给小微企业主经营的帮助。

2、申请条件需要房子、公司、实际业务、真实流水、合同、订单、发票等,钱申请下来,打到有业务往来的公司账上。如果你没公司,那中介各种操作费用,例如中介费、公司注册费用、维护费用、以及申请过程中突然多出来的各种隐形支出。

3、可能受到的政策波动的影响,今年是针对疫情的特殊贷款,支持实业,支持企业经营者。当疫情过去、经济好转时国家不再这么疯狂放水时,银行还会乐意,把钱这样一直让我借下去么?

4、贷款年限,房贷的贷款年限最长可达30年,房产抵押经营一般期限1年、3年、5年。可能有朋友说有银行可以做20年、30年,对不起,这是气球贷,合同上签的也就5年/10年的,只不过还款额按20年、30年分期还而已。如果贷款到期了,重新过桥再贷款。

总结:抵押贷虽好,但的确不如按揭房贷,别光盯着便宜利率就心动。去瞎借钱、瞎置换。

今年受疫情影响,银行贷款利率都普遍下调!特别是在湖北武汉,银行针对企业的贷款下调利率更大。最低利率可以做到年化利率3.56%。贷款100万一年总利息才3.56万,而且还是先息后本的还款方案。

武汉市政府为武汉中小型企业也搭建了专业的助贷服务平台——汉融通!

对于做生意的客户来说,这可能是非常的利好政策,往年经营性贷款利率一般维持在4.785%以上,长年限的贷款利率有达到年化利率7.35%。相比往年今年银行利率普遍下浮1-3%个利率点。

但是这个利好的政策确被市面上很多助贷机构给曲解了,把这个利率跟房贷利率相提并论。

做为在这个行业从业有5年的助贷老手,我将从以下几个方面和大家来分析这个转贷到底划不划算。

1.贷款年限,银行低利率的大多是短年限的产品。5年以上的贷款利率大部分还是在5.15-6.17%的区间。这个利率与武汉这几年的房贷利率相差不过百分0点几。而且最长的也才20年的还款方案,置换看似微调了贷款利率,但每个月的月供上去了,对生活质量影响还是不小的。

2.还款方案,房贷都是等额本息,等额本金的还贷方案。要想下调利率就只能选择短年限先息后本的还款方案,先息后本的还款方案,大部分银行每年都要归本,平时还款压力是小了,但真正有几个转贷的能在1年后一次性归还本金的。

3.转贷成本,助贷中介不可能无偿给你转贷,一般助贷机构会收3-5%点的贷款服务费。这个服务费加在一年的利率上,贷款成本也提高了不少。再加上转贷需要先结清按揭,很少有客户会有大额的现金来结清自己的房贷,就会涉及到过桥。按揭尾款多的过桥成本动辄也是几万。

综上所述转贷真的不划算。所以大家还需谨慎不要轻易入坑!

我有和银行多年打交道的经验,这个问题我比较有发言权:低利率是真实的,但是您是否符合条件或是否值得转换,需要根据您的实际情况和需求来综合判断和决策的!这是一个算术题目,下面由我一一道来:

一、首先要判断您是否符合申请最低利率的要求:

受今年的疫情影响,国家和银行都纷纷出台支持企业的扶持政策,像深圳市场,很多银行都可以做到年化3.85%的利率,这远低于目前深圳的房贷按揭利率(首套:4.95%,二套5.25%,商业5.78%,前几年普遍更高,使用了公积金的按揭贷除外),但这属于企业经营贷,需要名下有企业或个体户营业执照。这种经营贷利率低于按揭利率的情况,在国内其他大中城市都是很普遍的,每个城市对这类贷款都会有不同的要求(如部分地区或银行对是否实际经营没有要求),所以需要评估你是否符合,如果申请不了市面上最低的,那根据您的实际情况可申请的是多少,这需要咨询了解当地银行政策的人 。

二、其次是是否值得转换,这和您的真实需求有关:

1、您的真实需求是什么?

通过一些宣传资料,您可以了解到,将按揭贷转成经营贷主要有以下好处:

a.降低利率:每年可以降多少?是否能达到你的期望?3-5年降低的利率是否可以覆盖你转换的成本?这和你目前的按揭利率高低有关系,也和你可以申请的最低利率有关系。

b.获得流动资金:因为做经营贷可以贷到房产估值的7成,所以置换后,你可以拿到的资金=房产估值的7成-原欠款,所以是否需要置换,也要看你是否有获得流动资金的需求,拿出的额度是否能满足你的要求,当然也不一定能拿到流动资金,比如你付的是三成首付,刚买房子时间不长,或者房子几年没涨,甚至下跌了的情况。

c.降低还款压力:原来的等额本息可以改为先息后本,之前每月要月供2万,转换后,可能就只需要还1.2万(利率降低了,又只要还息),有些人说等额本息好,有些人说先息后本好,主要是和你的资金是否充裕有关,有些人刚买房一两年,月供压力非常大,如果能将月供降低一半,或者三分之一,生活质量肯定大为改善,但有些人资金很充裕,就不会有这样的需求。

2、置换可能需要哪些成本?

a.提前还款罚息:按揭置换成经营贷,一般是把原银行的欠款提前还清(自己没有这笔资金,可以找担保公司),再抵押到低利息的银行,在深圳,所有银行只要按揭满三年,都会免罚息,有些银行是按未还款金额的1.5%罚息,有些银行是直接罚三个月月供,也有些银行是按三二一法则罚,即未满一年,罚三个月月供,满一年,罚两个月,满两年,罚一个月。也有些小银行,只要月供满半年就免罚息,或者可以沟通减免。你属于哪种情况?需要多少罚息?这个可以明确的算出来。

b.赎楼费用:如果需要找担保公司赎楼,就会产生赎楼费用,深圳市场一般是万6到万8一天,时间一般10-15天,这个费用也很容易算出来。

c.融资服务费:融资中介的服务佣金,在深圳市场,一般是融资金额的1%-2%,具体和金额大小和客户资质情况以及融资要求有关,当然如果你不通过融资中介办理也可以,就像你买房不通过中介一样,是否需要融资中介的服务,你可以根据自己的需要选择。

三、还会有哪些需要考虑的因素:

1、名下没有公司或个体户营业执照,怎么办?

有些银行可以接受直系亲属的公司,也有些可接受第三方抵押,也有极少部分银行可以接受刚过户的公司,除了以上办法,还可以选择不需要公司或个体户营业执照的方案-做抵押消费贷,不过额度会有限制,利息也没法做到非常低,所以选择的人不多。

2、经营贷到期了怎么办?

a.是否可以续签?

大家都知道,经营贷的时间基本都是5年以内,主流的是3年和5年,到期了一般都是可以续签合同的,毕竟银行之间竞争非常激烈,但前提是你之前的还款状态需要是正常的,征信不要出现严重逾期或增加大量其它债务。到期后,有些银行只要续签合同就可以,有些银行会需要将本金还进去,再走一次审批流程,这种需要还本金的,市场上俗称“过桥”,找担保公司“过桥”,一般是万8到千1一天,一般3-5天就可以。

b.续签后的利率是多少?

有些银行是可以在上一个合同中约定和之前执行同样利率的,如果当时利率更低,就可以以当时的利率执行。有些银行是要看3年或5年后市场的情况,根据当时银行政策利率执行的,从长期趋势来看,未来的利率也会非常优惠,因为国家和银行未来大力企业支持的政策是不会变的。

c.是否有超长年限的?

深圳市场上也有超长年限的经营贷,有授信10年和20年的,但这类一般只能做等额本息,利率也难做到市场最低,所以实际选择的人比较少,同时,银行每年都会做贷后审查。

总结:银行按揭贷是否需要转换成低利息的企业经营贷,是要根据您的实际情况和需求综合判断和决策的,全国每个城市的贷款利率、经营贷条件、贷款流程等都会有所区别,上面分享中引用的一些数据和市场情况都是引用深圳地区的,仅供参考,请咨询当地银行的政策后再做决策,希望以上的分享对大家有所帮助。

关注@深房融资顾问 持续更新房产融资知识,助您运用房产金融实现财富升值,欢迎点击“关注”,欢迎评论和转发!

到此,大家对武汉凭商业秘密贷款的解答时否满意,希望武汉凭商业秘密贷款的2解答对大家有用,如内容不符合请联系小编修改。